Datum objave

30. 9. 2023

Alokacija med naložbenimi razredi | Izenačene možnosti za ustvarjanje donosov

Kategorija

Kategorija

Izenačene možnosti za ustvarjanje donosov

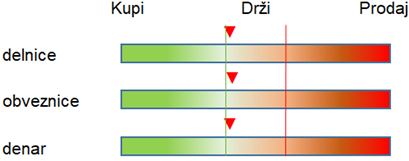

Naložbeni razredi:

Tretje četrtletje je bilo na kapitalskih trgih manj optimistično kot prvi dve. V avgustu se je na razvitih trgih začela korekcija, ki se je nadaljevala tudi v septembru, spodbujena predvsem z višjimi pričakovanji o obrestnih merah, zaradi tesnega trga dela, rasti plač in posledično vztrajanja inflacije na povišanih ravneh. Korekcija se je dogajala tako na delnicah, kot na obveznicah.

V zadnjem kvartalu letošnjega leta pričakujemo spodbudnejšo situacijo. Ključni pozitivni atributi, ki jih lahko pripišemo investiranju v delniške naložbe so:

- izboljševanje pričakovanj podjetij in analitikov glede prihodnjega poslovanja, ter boljši poslovni rezultati od pričakovanj, izboljšujejo se tudi vrednotenja trgov

- skorajšnje zaključevanje ciklusa dvigovanja obrestnih mer

- tehnična slika na trgih ne kaže znakov pregretosti, nakupne aktivnosti pa zaznavamo na širšem segmentu naložb, ne le na nekaj največjih tehnoloških podjetjih.

Donosnosti obveznic so na ravneh, ki jih nismo videli že skoraj dve desetletji, zato si težko predstavljamo da bi bile še mnogo višje. Močna zadolženost praktično vseh držav po svetu ne bo prenesla visokih obrestnih mer dolgo časa, saj bo to povečalo izdatke za obresti in posledično vplivalo bodisi na nižje javne investicije ali povišane davke. Vse to bo slej ko prej pripeljalo (ali že pelje) v dušenje gospodarske rasti, kar bo posledično sprožilo potrebo po nižanju obrestnih mer. Podobno je pri nekaterih podjetjih, ki jim zapada dolg in se morajo zadolževati po višji obrestni meri, ter pri gospodinjstvih, ki jim višja hipotekarna posojila vplivajo na kupno moč. Vse to so razlogi, zaradi katerih menimo, da je večina rasti obrestnih mer že za nami, obveznice pa so začele ponujati zanimiv potencial donosnosti tako iz naslova kuponske obrestne mere kot potencialne rasti ob zniževanju obrestnih mer.

Nekaj donosa se končno nasmiha tudi tistim najbolj previdnim, saj naložbe v sklade denarnega trga, kot je npr. Triglav Sklad denarnega trga EUR, nudijo trenutno donosnost preko 3 %, ob zelo nizkem tveganju.

Tveganja na trgih sicer ostajajo. Še vedno obstaja možnost nastanka recesije, predvsem v Evropi, medtem ko se ta verjetnost v ZDA znižuje. Možnost nepredvidenih geopolitičnih dogodkov je stalnica, vendar iz zgodovine izhaja da so reakcije trgov na te dogodke vse manjše. Nepredvidljiva je tudi reakcija centralnih bank na gospodarske izzive v kratkoročnem obdobju, vendar iz tega naslova ne pričakujemo večjih presenečenj.

Skupek napisanega nas navdaja z optimizmom, da za obdobje ki je pred nami lahko pričakujemo pozitivne donosnosti praktično pri vseh naložbenih razredih, pri čemer je treba vzeti v zakup večjo volatilnost a hkrati tudi možnost višjih donosov pri delniških naložbah.