Datum objave

30. 9. 2022

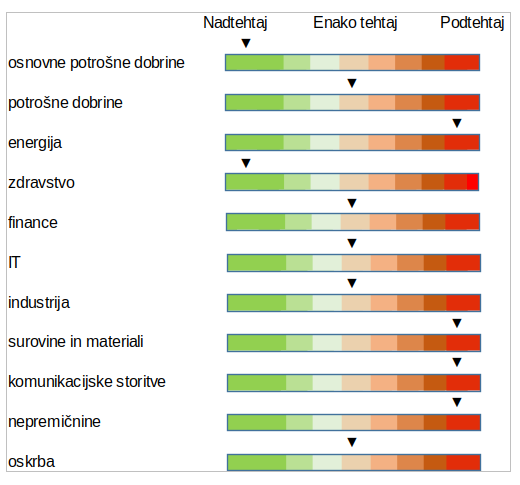

Poslabševanje obetov terja previdnost pri sektorskem pozicioniranju

Kategorija

Kategorija

4Q 2022

V tretjem letošnjem četrtletju smi bili priča delnemu obratu pri posameznih sektorjih, kar je v veliki meri sovpadlo z rastjo delniških trgov od sredine meseca junija. Daleč najdonosnejši je bil sektor potrošnih dobrin, ki je pridobil 11 odstotkov. Med nadpovprečno donosnimi sektorji so bili še sektor informacijske tehnologije, oskrbe, potrošnih dobrin in financ. Najmanj donosni sektor je bil, enako kot na letnem nivoju, sektor komunikacijskih storitev. Velika večina sektorjev še naprej izkazuje negativno donosnost od začetka leta. Izjemi sta sektorja energetike in javne oskrbe, ki sta na krilih visoke cene energentov postregla z nadpovprečno donosnostjo. Del donosnosti pri slednjem je povezan tudi z umikom investitorjev v nekoliko bolj varne sektorje.

Opozorila glede upočasnjevanja gospodarske rasti so vse pogostejša, na kar opozarja tudi podjetniški sektor s korekcijo svojih pričakovanj za prihodnje obdobje. Prevladujoče teme v poslovnem okolju so težave v oskrbovalnih verigah, stroškovni pritiski v povezavi z inflacijo ter v zadnjem času tudi strah pred (pre)velikim upočasnjevanjem gospodarske aktivnosti. Vse manj optimistični postajajo tudi analitiki, ki so v tekočem četrtletju nadpovprečno znižali pričakovanja glede prihodnjega dobička. Vrednostni obseg poslovanja, deloma tudi s pomočjo inflacije, za tekoče leto še ni problematičen. Inflacijski pritiski diktirajo tudi ravnanje večine centralnih bank, katere že pospešeno dvigujejo ključne obrestne mere.

Opisano okolje pešajoče gospodarske aktivnosti ter dvigovanja obrestnih mer po našem mnenju odgovarja naslednjima sektorjema:

- zdravstvo: poslovanje podjetij iz sektorja enako kot večina drugih sektorjev sicer kaže znake popuščanja, je pa sektor nekoliko cenejši od ostalih tradicionalnih defenzivnih sektorjev ter hkrati dosega višjo neto maržo. Znotraj segmenta je kar nekaj katalizatorjev, ki podpirajo nadaljnjo nadpovprečno rast. Kot nadpovprečni privlačni dejavnosti ocenjujemo industriji farmacije in medicinskih storitev. Pri prvi naraščajoči inflacijski pritiski niso tako problematični, v segmentu storitev pa se z z normalizacijo pandemskih razmer pričakuje povečan obseg nenujnih storitev ter hkrati višje marže. Pandemija je namreč zahtevala zagotavljanje dodatnih resursov, tudi na račun dobičkonosnosti.

- osnovne potrošne dobrine: sektor velja za varno pribežališče in je tudi z vidika poslovanja dokaj odporen na gospodarsko ohlajanje. Opažamo pričetek slabšanja obetov (negativne revizije za letošnje leto), medtem ko napovedi za naslednje leto ostajajo nespremenjene. Z vidika vrednotenj sicer ponuja dokaj povprečno sliko, največ priložnosti pa prinaša segment pijač, regijsko pa ZDA.

Nevtralna alokacija je primerna za naslednje sektorje:

- informacijska tehnologija: sektor s tradicionalno najvišjimi vrednotenji, ob hkrati najvišji pričakovani rasti ter učinkovitostjo poslovanja. Vrednotenja so kljub vsemu nižja kot v preteklosti. Se pa pričakovanja znižujejo nadpovprečno hitro in intenzivno, za prihodnje leto že vse od začetka leta, za letošnje leto pa od konca pomladi dalje. Še posebej to velja za industrijo polprevodnikov, kjer skušajo podjetja na račun zniževanja cen izdelkov ohranjati tržne deleže. Zaradi zasičenosti in izjemne pretekle prodaje je poslovanje najslabše pri proizvajalcih za računalniško industrijo in telefonijo, medtem ko so pogoji poslovanja za segment avtomobilske industrije, 5G telekomunikacij ter oblačnih storitev, boljše. S težavami se srečuje tudi industrija računalniške strojne opreme, medtem ko sta segmenta storitev in programske opreme bolj odporna na inflacijske pritiske in upad ekonomske aktivnosti (naročniški sistem).

- potrošne dobrine: sektor bo pod pritiskom dokler inflacijski pritiski ne bodo pojenjali. Še naprej se krepijo negativne revizije napovedi poslovanja, precej mogoče je, da bo rast v letošnjem letu celo negativna. Pritiski na poslovanje izhajajo predvsem zaradi ohlajanja povpraševanja po trajnih dobrinah, naraščajočih vhodnih stroških ter motenj v dobavnih verigah. Nekoliko olajšanja ponuja močan trg dela v ZDA, kjer se ob rekordni zaposlenosti povečujejo tudi plače.

- finance: sektor posluje dobro, napovedana negativna letošnja rast je bolj tehnično oz. računovodske narave, saj je odprava rezervacij v preteklem letu nadpovprečno dvignila lanske dobičke. Kreditna aktivnost je še vedno na visokem nivoju, naraščajoče obrestne mere pa omogočajo dvig obrestne marže v prihodnje. Zaradi višjih obrestnih mer se znajo negativni vplivi prikazati predvsem na prihodkovni ravni v obliki nižje kreditne aktivnosti. Kapitalska ustreznost se ne problematizira, tudi vrednotenja so ugodna.

- oskrba: kljub negotovostim na energetskem področju se je pokazala velika odpornost večine podjetij iz sektorja, še posebej ameriških. V preteklem kvartalu so bila tako presenečenja najvišja med vsemi sektorji. Letošnji umik investitorjev v ta sektor je povzročil rekordna vrednotenja, trenutno so le ta več kot 1,5 standardnega odklona višja v primerjavi z lastno zgodovino kot tudi v primerjavi z ostalimi sektorji. Z rastjo zahtevanih donosnosti instrumentov s fiksnim donosom se je znižala tudi privlačnost dividendne donosnosti sektorja. Prihodnje poslovanje bo pod pritiski predvsem v Evropi, kjer pričakovana regulacija prinaša precej negotovosti.

- industrija: kljub inflacijskim pritiskom in težavah v dobavni verigi pričakovanja za letos ostajajo v večini nespremenjena, slabši obeti veljajo za prihodnje leto. Vrednotenja so zaradi rasti obsega poslovanja na predpandemskih ravneh, so pa znotraj sektorja precej različna, saj nekatere industrije poslujejo rekordno (ladijski transport, železnice). Civilni del letalstva in letalskih prevozov po okrevanju kažeta prve znake popuščanja, enako industrija gradbenih materialov zaradi težav v ameriškem nepremičninskem sektorju. Zaradi geopolitičnih napetosti dolgoročni nadpovprečni potencial ponuja oborožitvena industrija, ter težka mehanizacija zaradi pretekle podinvestiranosti.

Manj privlačni sektorji bodo po našem mnenju:

- nepremičnine: poslovanje nepremičninskih podjetij šibi, predvsem evropskih, saj se zaradi višjih stroškov povečuje število odpovedi najemnih razmerij. Vprašljiva je tudi prihodnja zmožnost poviševanja cen najemnin. Ameriški nepremičninski skladi so bili v zadnjem obdobju neto prodajalci, s čimer so okrepili svoje bilance. Le te predstavljajo dobro osnovo za nakupe v primeru korekcij cen nepremičnin. Cene nepremičnin so na vrhu, povpraševanje po kreditih pa vse manjše.

- komunikacijske storitve: cenovni količniki sektorja so zaradi slabega poslovanja podjetij precej upadli, kljub vsemu pa še ne kažejo večje podcenjenosti. Obeti se hitro in močno poslabšujejo že celo leto. Medijska dejavnost se sooča z upadom oglaševanja, deloma zaradi upada ekonomske aktivnosti deloma zaradi visoke konkurence na trgu. Z veliko težavami se soočajo tudi ponudniki video vsebin, kjer se je rast novih naročnikov ustavila, hkrati pa se povečujejo produkcijski stroški vsebin. Rast je omejena tudi na segmentu telekomunikacij, kjer težave povzročajo visoke investicije v omrežje (5G) ter cenovna vojna za pridobitev novih uporabnikov na visoko penetriranem trgu.

- energija: sektor, kjer so revizije tako za letošnje leto kot tudi za leto 2023 trenutno sicer še vedno pozitivne, vendar se sentiment investitorjev ohlaja. Zaradi ohlajanja gospodarske aktivnosti ter hkrati visokih cen nafte se je že močno znižalo povpraševanje. Posledično sta ponudba in povpraševanje po dolgem času ponovno izenačena. V Evropi obstaja dodatna negotovost glede obdavčitve proizvajalcev.

- surovine in materiali: znižujemo naklonjenost sektorju, pozitiven sentiment na kapitalskem trgu popušča predvsem zaradi negotovih prihodnjih gospodarskih obetov. Poslovanje podjetij v letošnjem letu je sicer še robustno, kažejo pa se prvi znaki popuščanja. Negativne obete poslabšuje močan dolar, težave kitajskega nepremičninskega sektorja, visoke cene energentov ter deloma tudi sezonska komponenta.