5 preprostih korakov za boljši pregled nad financami (in več denarja)

Kategorija

Kategorija

Vodenje osebnih financ je lahko preprosto ali zapleteno – odvisno od izbranega pristopa. V tem prispevku boste spoznali preproste in preizkušene korake za enostavnejše vodenje in boljši pregled nad svojimi financami.

Za razmišljanje o financah, premetavanje številk ter beleženje prejemkov in izdatkov bi težko dejali, da so najprijetnejša ali ali najzabavnejša opravila pod Soncem. So pa nujna, če želite imeti zdrave osebne finance. Ključ do učinkovitega in uspešnega upravljanja z osebnimi financami je namreč v dobrem pregledu nad prejemki in izdatki.

1. korak: začnite beležiti prejemke in izdatke

Način beleženja prejemkov in izdatkov niti ni tako pomemben. Sta vam blizu stara dobra beležka in svinčnik? Tudi to je v redu. Imate radi preglednice na računalniškem zaslonu? To je izvrsten način, saj lahko podatke statistično obdelate in grafično prikažete. Najbolj praktična rešitev pa so aplikacije za pametne telefone, v katerih lahko enostavno in sproti zabeležite vsak prejemek in izdatek. Nekatere so celo tako napredne, da vam zneskov nakupov ni treba vnašati ročno, temveč samo fotografirate prejeti račun.

Bolj kot to, kateri način beleženja prejemkov in izdatkov uporabljate, je pomembno, da ste pri tem dosledni. Da redno in natančno zapisujete vse prejemke in še zlasti izdatke. Tudi tiste majhne, kot so kava za evro in pol, revija za tri evre in podobno. Da, na začetku je zoprno in dogajalo se vam bo, da boste marsikaj pozabili zabeležiti. A sčasoma se človek navadi in redno vnašanje izdatkov preide v kri. Še posebej v primeru beleženja z aplikacijo na telefonu, kar je zares priročen in enostaven način.

2. korak: oblikujte kategorije prejemkov in izdatkov

Po nekaj tednih beleženja prejemkov in izdatkov je čas za ureditev kategorij. V tem času ste dobili že dober vpogled v to, za kaj trošite denar. Oblikovanje kategorij izdatkov bo zdaj občutno lažje, kot če bi se tega lotili že na samem začetku. Poimenovanja kategorij so lahko čisto enostavna – na primer: hrana in pijača, stanovanjski stroški, avto, oblačila in obutev, prosti čas, hrana in pijača v lokalih, varčevanje itd.

Koristno je, da kategorije čim bolj prilagodite svojim življenjskim navadam ter jih čim natančneje razdelate. Kategorijo “avto” je denimo smiselno še nadalje razdeliti na podkategorije, kot so:

- stroški nakupa (kredit, lizing),

- stroški registracije in zavarovanja,

- stroški vdrževanja in popravil,

- stroški goriva,

- stroški cestnin in parkirnin.

Podobno velja za druge kategorije. Če se ukvarjate s športom, je v kategoriji “prosti čas” smiselno ustvariti podkategorijo, v kateri beležite izdatke v povezavi s tem športom. Natančneje kot boste oblikovali kategorije in podkategorije, natančneje boste lahko spremljali svoje izdatke.

3. korak: analizirajte svoje prejemke in izdatke

V dveh do treh mesecih doslednega vnašanja se nabere dovolj podatkov za začetno analizo, ki bo pokazala, na katerih področjih največ trošite. Manjkali bodo sicer lahko nekateri izdatki, ki se zgodijo enkrat letno (npr. zavarovanje avtomobila, nakup šolskih potrebščin), a ker so predvidljivi, jih lahko upoštevate kasneje.

Večina aplikacij za beleženje prejemkov in izdatkov omogoča izdelavo analiz po časovnih obdobjih in kategorijah. Prav prikaz trošenja po posameznih kategorijah je eno najmočnejših orodij za vodenje osebnih financ, saj nudi izjemen vpogled v strukturo izdatkov.

Za kaj porabljate največ denarja? Kje bi brez večjega odrekanja lahko prihranili? Kje so še rezerve? Na vsa ta vprašanja odgovori analiza izdatkov po kategorijah.

4. korak: opredelite proračune po kategorijah

Zdaj že uspešno beležite svoje izdatke in imate oblikovane kategorije, z analizo pa ste dobili vpogled v to, koliko denarja na mesec v povprečju porabite za različne nakupe izdelkov in storitev.

Sledi verjetno najmanj prijeten, a če želite uspešno varčevati, nujen korak: opredelitev, koliko lahko na mesec porabite za določeno kategorijo izdatkov. Je analiza pokazala, da za hrano in pijačo v povprečju na mesec porabite 300 evrov, hkrati pa veste, da bi z malce bolj premišljenimi nakupi lahko znesek znižali na 250 evrov? Opredelite torej mesečni proračun za hrano in pijačo v višini 250 evrov in se ga poskusite držati.

Enako naredite tudi pri ostalih kategorijah izdatkov. Oblačila in obutev, avto, prosti čas … za vsako kategorijo določite mesečni proračun in se ga čim bolj držite.

Sprva se utegne vse skupaj zdeti zelo omejujoče, kar – roko na srce – v določeni meri tudi je. Toda brez omejevanja porabe ni prihrankov. In zadovoljstvo, ko boste ob koncu meseca videli, da ste porabili celo manj od predvidenega s proračunom, bo večje od morebitnih frustracij zaradi bolj premišljenega trošenja.

Vse skupaj si lahko predstavljate kot zanimivo strateško igro. Ali zmorete svoje finance voditi tako, da vam na koncu meseca ostane čim več denarja?

5. korak: nagradite se za uspeh

Nagrada je najboljša motivacija, zato si za uspešno beleženje prejemkov in izdatkov ter upoštevanje postavljenih proračunov, obljubite nagrado. Del prihrankov, ki bodo posledica uspešno opravljenih korakov 1–4, lahko brez slabe vesti namenite za nekaj, kar si že dolgo želite, a doslej za to niste imeli dovolj denarja. Večerja v izbrani restavraciji, nov športni rekvizit, razvajanje v termah … nagrada naj bo takšna, da vas bo zares motivirala k varčevanju in rednemu spremljanju osebnih financ.

Izkoristite možnosti sodobne tehnologije

Pametni telefoni, ki jih imamo vedno pri roki in praktične aplikacije za vodenje osebnih financ (v prodajalnah z aplikacijami jih najdete z angleškimi ključnimi besedami “budgeting app”, “personal finance app” in “money manager”) omogočajo preprosto sprotno beleženje prejemkov in izdatkov, njihovo analiziranje ter določanje mesečnih proračunov.

Mnoge med njimi so brezplačne, a tudi če izberete katero od plačljivih z naprednejšimi funkcijami (npr. možnostjo samodejnega vnašanja s fotografiranjem računov), se bo na račun prihrankov, ki jih prinaša natančno spremljanje izdatkov, investicija povrnila že v prvem mesecu.

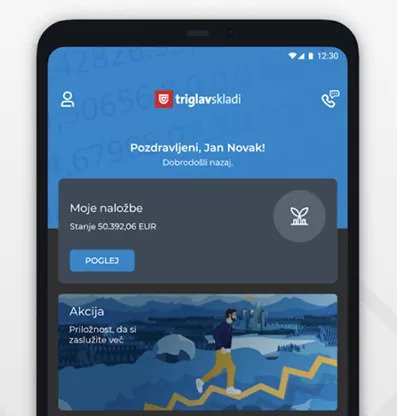

Denar, ki ga boste privarčevali z boljšim vodenjem osebnih financ, lahko nato vložite v Triglav vzajemne sklade, kjer boste z višjo donosnostjo kot pri bančnem depozitu hitreje dosegli želene finančne cilje. Tudi tukaj vam bo v pomoč mobilna aplikacija, natančneje aplikacija Triglav Skladi, ki vam bo z vsakodnevnimi naložbenimi priporočili pomagala, da boste čim bolje oplemenitili svoje prihranke.

Koliko lahko privarčujete?

Doslej ste spoznali, kako lahko poskrbite za boljši pregled nad svojimi financami, kar je ključni pogoj, če želite povečati prihranke. Naslednji korak do uresničitve finančnih ciljev pa je izdelava varčevalnega načrta.

Da bo enostavneje, ga lahko za vas brezplačno pripravijo finančni strokovnjaki Triglav Skladov. Vse, kar morate storiti je, da vnesete nekaj osnovnih podatkov in že kmalu boste prejeli vašemu finančnemu stanju prilagojen osebni varčevalni načrt. Ne odlašajte, kajti prej kot boste začeli varčevati, prej boste dosegli želeni cilj.