Kategorija

Veliko skrbi tokrat povzroča naraščajoča cena nafte.

September je tradicionalno slab mesec za delniške trge, toda ti tudi v oktober niso vstopili prepričljivo. Tako ameriški kot evropski indeksi so prve trgovalne dni precej izgubljali. V Združenih državah Amerike (ZDA) se je indeks znižal četrti teden zapored.

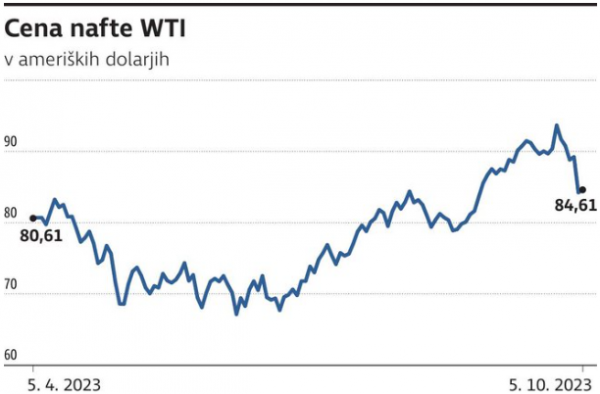

Veliko skrbi tokrat povzroča naraščajoča cena nafte, saj njena rast prekinja trend padanja inflacije, s tem pa povišuje tudi negotovost odziva centralne banke (Fed) glede nadaljnjih dvigov obrestne mere. Dogovor politikov o zagotavljanju financiranja proračunskih porabnikov ni bistveno vplival na pomiritev trgov. Donosnost desetletnih ameriških obveznic je med tednom presegla 4,6 odstotka, nekatera pričakovanja gredo v smer, da se bo donosnost dvignila na pet odstotkov.

Za kratek čas je nekaj optimizma prinesla objava podatka izdatkov za osebno potrošnjo, ki se je zvišal za 3,9 odstotka glede na raven pred letom dni, kar pa je najnižje zvišanje v zadnjih dveh letih. Že nekaj časa velja, da si delniški trgi kratkoročno želijo slabih podatkov s trga dela, torej zvišano stopnjo brezposelnosti, kar bi bila lahko dovolj trdna podlaga, da Fedu ne bi bilo več treba dvigovati obrestne mere. Zvišanje stopnje brezposelnosti bi umirilo pritisk na plače in posledično inflacijo, ki je še zmeraj precej nad ciljno vrednostjo. Najnovejši podatki s trga dela končno kažejo na morebitno prvo ohlajanje, kar bi lahko pomembno vplivalo na delniške trge.

Spremenjen pogled

Kljub še zmeraj precej dinamičnemu makroekonomskemu okolju pa so se v zadnjem mesecu precej spremenili pogled in pričakovanja glede poslovanja podjetij. Po dolgem času smo bili deležni zviševanja pričakovanj glede dobičkov za tretje in četrto četrtletje, še občutnejše pa za prihodnje leto, kar lahko vliva določeno mero optimizma. Na daljši rok le dobički zagotavljajo rast delniških trgov.

Evropske delniške trge je popravek zajel v nekoliko milejši obliki. Predvsem zaradi sestave indeksa, ki je precej bolj obtežen z energetskim sektorjem in bistveno manj s tehnološkim sektorjem. Tudi v Evropi so se donosi državnih obveznic na splošno povečali, pričakovanja pa so tudi tukaj podobna kot v ZDA, da naj bi obrestne mere ostale na povišanih ravneh dlje, kot je bilo sprva pričakovano. Donosnost nemških desetletnih državnih obveznic se je približala skoraj trem odstotkom, to je raven, ki je nismo videli že več kot desetletje. Tudi vodilni v Evropski centralni banki (ECB) ostajajo pri svojih izjavah neomajno zavezani cilju znižanja inflacije s striktnim izvajanjem restriktivne denarne politike na daljše obdobje. ECB je bilo na zadnjem zasedanju razumeti, da je svoj cikel dvigovanja obrestnih mer končala. Zadnje izjave posameznih članov sveta temu ne pritrjujejo več. Resda je inflacija v območju z evrom padla na najnižjo raven v zadnjih dveh letih in dosegla 4,3 odstotka v avgustu, vendar je to še krepko nad cilji ECB. Je pa kljub vsemu zaznati trend občutnega zniževanja, saj je bila inflacija v juliju še pri 5,2 odstotka.

Splošni negativni trend je zajel tudi azijske trge, čeprav je tam makroekonomsko okolje precej drugačno, vsaj kar se tiče težav z inflacijo.

V kratkem se bodo začeli objavljati poslovni podatki za tretje četrtletje. Če se uresničijo napovedi o rasti dobičkov, in če bodo podjetja v svojih napovedih do konca leta trende rasti potrdila, bi lahko bil zaključek leta obarvan zeleno.