Kategorija

Ponedeljkove razprodaje na delniškem trgu niso prizanesle nobenemu naložbenemu razredu.

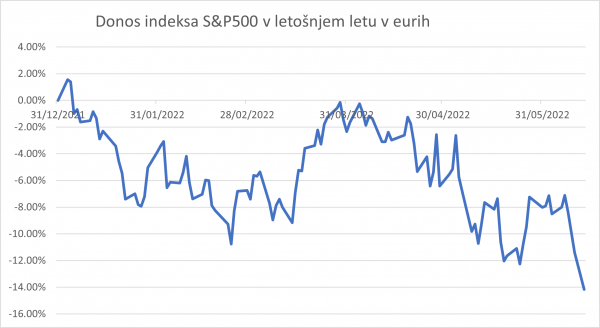

Delniški indeks petsto največjih ameriških podjetij S&P 500 je v začetku minulega tedna tudi uradno vstopil v medvedji trend – od začetka letošnjega leta oziroma januarskega vrha je upadel za več kot 20 odstotkov.

Če gledamo nedavne pretekle korekcije oziroma obdobja, ko so indeksi že vstopili v medvedji trend, se je v veliki večini primerov dno negativnega sentimenta ustvarilo ravno okrog teh ravni, ki smo jim priča trenutno.

Bližina dna še ni gotova

Seveda ne moremo trditi, da smo dno že videli oziroma da bomo tukaj doživeli obrat trenda. Vseeno pa nas zgodovina lahko »nauči«, da je pesimizem na teh nivojih velikokrat splahnel in da je zavedanje investitorjev glede verjetnosti in intenzivnosti rasti borznih tečajev veliko višje kot pa verjetnost nadaljnjega večjega upadanja tečajev.

Ponedeljkove razprodaje na delniškem trgu niso prizanesle namreč nobenemu naložbenemu razredu ali sektorju. Padala so tudi tradicionalna varna pribežališča kapitala, kot je zlato ali v letošnjem letu nesporni zmagovalec po donosnosti – energetski sektor. Tudi ta »kapitulacija« kapitalskega trga je lahko pokazatelj, da je obrat v sentimentu lahko blizu. Po drugi strani je indeks volatilnosti VIX spet krepko nad 30, v zadnjih dneh je dosegel ravni, ki smo jih videli ob izbruhu vojaškega konflikta v Ukrajini – tako da določena nervoza oziroma negotovost na trgih seveda ostaja.

Razlog za padce v tem tednu je seveda objava inflacije v ZDA, ki se še vedno ne umirja in je znašala že 8,6 odstotka, kar je bilo več od pričakovanj. Posledično so se uresničile napovedi, da bo Fed še nekoliko ostreje zarezal v ohlapno monetarno politiko, kar negativno vpliva predvsem na visoko vrednotena tehnološka podjetja.

Neprijetna beseda »recesija« se vse pogosteje omenja, to pa seveda dodaja negotovost in strah na kapitalske trge. Tako je Fed na sredinem zasedanju dvignil obrestno mero kar za 0,75 odstotka, kar je bil najvišji dvig ključne obrestne mere po letu 1994. Predsednik ameriške centralne banke Jerome Powell je nakazal možnost, da lahko podoben dvig naredijo tudi na zasedanju v juliju.

Dobro sprejet dvig obresti

Trgi so presenetljivo pozdravili dvig obrestne mere z dvigom borznih tečajev, kar nakazuje na to, da potencialna recesija vseeno ni tak »problem«, kot pa je inflacijsko pregrevanje gospodarstva. Tudi Powllove besede so poskušale biti pomirjujoče in zapeljane v smeri, da vseeno Fed ne namerava popeljati gospodarstva v recesijo.

Cilj je spraviti inflacijo s sedanjih 8,6 odstotka proti dobrima dvema odstotkoma v letu 2023 oziroma 2024, ob tem pa ohraniti trg dela še vedno dovolj robusten, s čim nižjo stopnjo brezposelnosti. Z ukrepom so nekoliko pomirili tudi obvezniške trge, saj je tudi donosnost 10-letne ameriške državne obveznice upadla s skorajšnjih 3,5 odstotka na 3,3 odstotka.

Krizni sestanek so imeli tudi na drugi strani Atlantika – tako je nepričakovano zasedala tudi Evropska centralna banka ECB. Donosnosti obveznic perifernih evropskih držav so namreč zrasle nevarno visoko (italijanska tudi nad štiri odstotke). Namen sestanka je bil razviti novo orodje za umiritev rasti zahtevanih donosnosti. Kratkoročno so s tem res nekoliko pomirili pregret evropski obvezniški trg, za potrditev učinka pa bodo potrebni konkretnejši ukrepi.