Kategorija

Strah pred znižanjem rasti se odraža v nižjih donosih sektorjev, kot so industrija in finance.

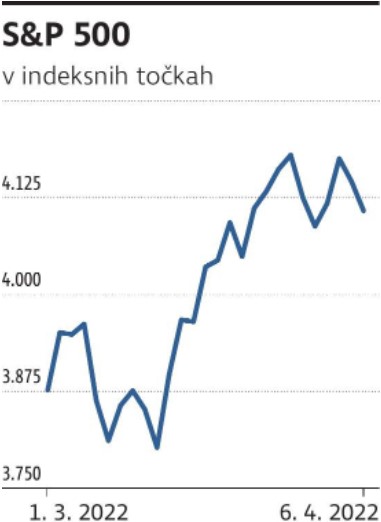

Prvo četrtletje, ki je za nami, je po donosih indeksa S&P 500 zaznamovano kot najslabše četrtletje od začetka 2020, vendar pa je zadnji mesec izstopal kot najboljši vse od lanskega decembra.

Kljub znatnemu izboljšanju sentimenta v zadnjem mesecu pa je na trgih še zmeraj prisotnega precej strahu zaradi upočasnjevanja rasti, kar se je odražalo v nižjih donosih cikličnih sektorjev (industrija, finance). Svoj davek je plačal tudi tehnološki sektor, predvsem zaradi pričakovanj glede rasti obrestnih mer. Po drugi strani pa smo na mesečni ravni videli lepe rasti na necikličnih sektorjih.

Fed je napovedal zmanjšanje bilance

Stanje in sentiment na trgih sta se spet nekoliko spremenila pretekli teden, ko je delniške trge precej vznemirila izjava enega od guvernerjev ameriške centralne banke Fed, da bi lahko ta v kratkem začela z izdatno dinamiko zmanjševati svojo bilanco. To je bilo pozneje tudi objavljeno v zapiskih Feda – znesek bi naj bil 95 milijard dolarjev na mesec.

Vemo, da bilanca Feda znaša ogromnih 8,5 trilijona dolarjev in je že dolgo glavni »podpornik« delniških trgov, zato tovrstna občutljivost investitorjev ne preseneča. Stališče guvernerja je sovpadalo s splošnim prepričanjem, da bo tudi naslednji dvig obrestne mere v ZDA izdatnejši (pričakovanja so za 0,5 odstotka).

Inflacijski pritiski ne pojenjajo in ostajajo glavni katalizatorji sprememb monetarne politike, nekaj slabših makroekonomskih objav pa nakazuje, da materialni stroški vnašajo dodatno negotovost pri marsikaterem podjetju. V fokusu ostaja tudi vojna v Ukrajini, kjer ZDA in Evropska unija pripravljajo dodatne sankcije.

Prehodno inverzne obveznice

Pomembna pozornost je bila namenjena tudi trgu obveznic, saj je krivulja donosa za kratek čas izkazovala inverznost, kar je v preteklosti nakazovalo na prihajajoče recesije. Vendar pa inverznost krivulje donosa nima slabega kratkoročnega učinka. Namreč, če je že zgodnji indikator recesije, se ta dejansko pojavi precej pozneje, v času do morebitne recesije so delniški trgi še precej donosni. Tako da velja ta dogodek vzeti na znanje in kot opozorilo.

Vztrajno pa že nekaj časa rastejo tudi obrestne mere za nepremičninska posojila, trenutno so že pri 4,8 odstotka, kar je najvišje po decembru leta 2018, trend rasti pa je pričakovati tudi v prihodnjih mesecih. Rast nepremičninskih posojil se za zdaj odraža zgolj v zmanjšanem povpraševanju po refinanciranju nepremičninskih posojil, medtem ko negativnega vpliva na nakupe nepremičnin še ni.

Manj ohlapnosti za ECB

Situacija na evropskih delniških trgih je še nekoliko bolj zamegljena. Bližina vojnega žarišča in energetska odvisnost od Rusije sta stalnica in tudi aktualnost tega problema povzroča precejšnjo negotovost na trgih.

Evropske delnice so bile pod pritiskom pocenitev deloma zaradi vojne v Ukrajini, deloma pa tudi zaradi slabšanja makroekonomskega okolja in povišane inflacije. Inflacija, višja od pričakovane (v marcu bi naj znašala celo rekordnih 7,5 odstotka), pritiska tudi na Evropsko centralno banko in jo usmerja k vse manj ohlapnemu režimu delovanja.

Se je pa pretekli teden nekoliko umirila rast surovin, videli smo celo nekaj korekcij cen navzdol pri aluminiju, bakru, plinu in nafti. V tednu, ki je pred nami, se v ZDA začnejo objave poslovnih rezultatov podjetij za prvo četrtletje. Pomembnih negativnih opozoril v zadnjem času ni bilo zaznati, rast dobičkov pa bi tokrat bila več kot dobrodošla.