Kategorija

Objava boljših podatkov o inflaciji v ZDA in evrskem območju, ki smo jih vsi dolgo pričakovali, je na začetku prinesla optimizem, a se je ta po izjavah centralnih bančnikov hitro polegel. Če so investitorji pričakovali zmanjšanje tempa dvigov obrestnih mer, je bil ton sporočila predsednika ameriške centralne banke Fed Jeroma Powella in tudi predsednice evropske centralne banke ECB Christine Lagarde zelo odločen k nadaljnjemu dvigovanju. Da je bila mera polna, je tudi japonska centralna banka napovedala bolj restriktivno monetarno politiko, s tem ko bo dopustila, da se bo donosnost desetletnih državnih obveznic gibala v dvakrat širšem območju. V borznem žargonu bi rekli, da se jastrebi še niso umaknili golobom.

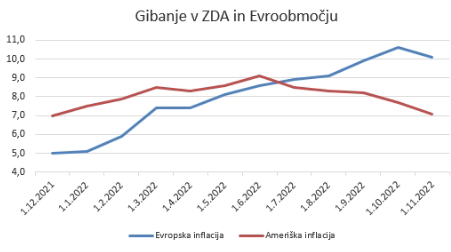

Po zadnjih izjavah članov ameriške Fed naj bi ta v prvem četrtletju prihodnjega leta dvignil ključno obrestno mero za dodatnih 75 bazičnih točk ali 0,75 odstotka, vse do nivoja 5,2 odstotka. Podobno naj bi tudi ECB obrestno mero dvignila še vsaj za 125 bazičnih točk. Čeprav se učinek višjih obrestnih mer pri inflaciji že pozna in bi bili dvigi lahko manjši, hočejo centralne banke ubrati varno pot. S tem bodo na eni strani omejile inflacijska pričakovanja in na drugi poskrbele, da se bo rast plač, še posebej v ZDA, umirila. To pa sta glavna generatorja inflacije. Ta je sicer v ZDA vrh dosegla že junija in od takrat pada, a največja skrb je osrednja inflacija brez upoštevanja rasti cen hrane in energentov, ki je bolj trdovratna. Vseeno se je tudi osrednja inflacija v novembru že drugič znižala. Podobno, čeprav z zamikom, se dogaja v evrskem območju, kjer se je v novembru inflacija prvič obrnila navzdol in padla na 10,1 odstotka. Pričakovanja za inflacijo ob koncu prihodnjega leta so, da bo ta skoraj povsod padla proti 3 odstotkom, saj bodo nekatere kategorije, sploh cene energentov in nekaterih surovin, zaradi baznega učinka začele zmanjševati inflacijo. Če se bo ta res toliko znižala, se bodo tudi centralne banke omehčale.

Prav zaradi tega je normalno pričakovati, da bo prvo četrtletje še volatilno. Višanje obrestnih mer niža atraktivnost delniških naložb in povečuje verjetnost recesije. A zgodovina uči, da sta dve zaporedni negativni leti na delniških trgih redki. V ZDA se je to v zadnjih stotih letih zgodilo le štirikrat, in sicer po veliki depresiji leta 1929, v času druge svetovne vojne, med naftno krizo v sedemdesetih in ob poku balona dot.com. Celotno prihodnje leto bi tako moralo izkazati pozitivne donose, sploh če bo recesija blaga oziroma se ji bomo uspeli izogniti, kot se sedaj predvideva tako za ZDA kot za evrsko območje. Verjetnost recesije trgi po navadi upoštevajo pol do enega leta prej, kar se je zgodilo tudi tokrat. Če bo predvidena rast dobičkov za prihodnje leto ostala pri solidnih 5 odstotkih, smo lahko zmerni optimisti.

Vir: Bloomberg