Datum objave

4. 12. 2022

Iz Amerike prihaja zametek optimizma

Kategorija

Kategorija

Inflacija v ZDA se znižuje, prav tako pa ameriška centralna banka Fed signalizira, da bo manj agresivno višala obresti.

Iztekajoče se leto 2022 za večino vlagateljev ni bilo dobro (izjema je bilo investiranje v energetske delnice). Če so za delnice, kot visoko tvegane naložbe negativni donosi razumljivi, pa smo se v tem letu morali sprijazniti tudi z globokimi negativnimi donosi obveznic.

Leto je bilo v znamenju vojne, visoke inflacije, visokih cen energentov, zategovalnih politik centralnih bank in še bi se verjetno kaj našlo. Kljub naštetim težavam so gospodarstva še relativno uspešno jadrala skozi turbulentno okolje. Resda so bili dobički nižji od pričakovanj, nižje so bile tudi rasti, pa še zmeraj v območju pozitive, kar je pomenilo, da se scenarij recesije ni odvil.

Poudariti velja dokaj močan trg dela (z nizkimi stopnjami brezposelnosti), kar je prek razpoložljivih dohodkov, tudi z višanjem plač (in tudi dokaj visokih stopenj varčevanja iz prejšnjih let), držalo potrošnjo na zadostni ravni, da svet ni zapadel v globljo recesijo.

Boljši obeti za december

Na zadnji novembrski dan pa je v besedah predsednika ameriške centralne banke Federal Reserve bilo začutiti nekaj dolgo pričakovane vedrine za delniške trge. To bi lahko bila dobra popotnica, da se že v decembru nadomesti nekaj izgub, nabranih čez leto.

Slišati je bilo precej pomirjajoče tone glede inflacije in posledično nadaljnje dinamike dvigovanja obrestne mere, kar ima cilj preprečiti globljo recesijo. Decembrski dvig bi tako moral biti že nižji, pričakuje se 0,5 odstotka.

Fedu gre na roko tudi trg dela, krivulja brezposelnosti se blago dviga (kar dodatno sprošča inflacijske pritiske). Delniški indeksi so bili ob koncu tega dne močno pozitivni (S&P 500 +3,1 %; Nasdaq +4,4 %, merjeno v dolarjih). Investitorji so začutili zametek spremembe režima delovanja Feda.

Sprememba smeri delovanja centralne banke se ne zgodi v trenutku, ampak gre za proces, kjer se spremeni: prvič retorika, drugič sprememba dinamike dvigovanja obrestnih mer, tretjič premor v dvigovanju in četrtič obdobje zniževanja obrestnih mer. Če je bila to dejansko sprememba retorike, ki se bo v sredini decembra potrdila z manj agresivnim dvigom od predhodnih, potem smo lahko za leto 2023 precej bolj optimistični glede delniških donosov.

Evropa (še vedno) zaostaja

V Evropi je stanje še zmeraj nekoliko drugačno. Kljub znižanju cen energentov se inflacijski trend še ne obrača, kar tudi Evropski centralni banki (ECB) še (za zdaj) ne omogoča odstopanja od smeri agresivnega monetarnega zaostrovanja. To smo nedolgo nazaj slišali tudi od same predsednice ECB, in glede na razmere ji gre verjet.

Vendar pa je zametek optimizma v ZDA pomemben tudi za evropske delniške trge. Evropska podjetja so imela dobre rezultate, energetska kriza je popustila, valuta pa je še zmeraj precej nizko. Dodatna pomembna prednost evropskih delnic pa je njihovo nizko vrednotenje. Glede na lastno zgodovino indeksa so vrednotenja na ravni marca 2020 (izbruh epidemije covida), v razmerju do ZDA pa zgodovinsko nizko.

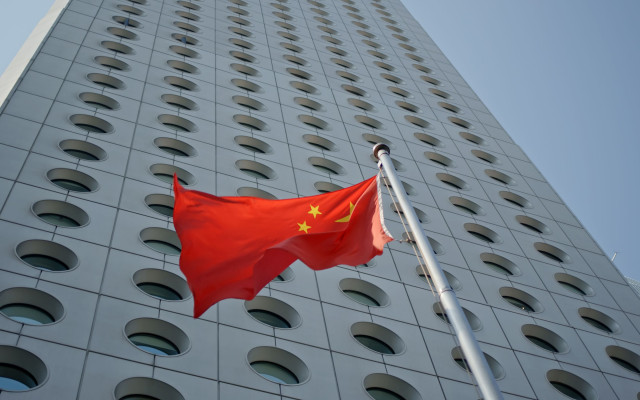

Morda še največja neznanka v bližnji prihodnosti ostaja Kitajska. Na eni strani se kaže volja po krepitvi gospodarstva, po drugi strani pa tveganja z vztrajanjem pri ničelni toleranci do covida-19, nadzoru tehnoloških podjetij in odnos do Tajvana delujejo v očeh investitorjev še naprej zaviralno.