Katera je »prava« dolgoročna inflacija?

Že če pogledamo povprečno inflacijo v zadnjih 40 letih, je bila ta v ZDA pod tremi odstotki, v zadnjih 30 letih pa že normalnih 2,4 odstotka. Japonski skladi so denimo že eni takih, ki že dlje časa povečujejo svoj delež v lastništvu ameriškega dolga, medtem ko se delež kitajskega lastništva postopoma zmanjšuje.Obvezniški trgi so v letošnjem letu utrpeli malodane rekordne izgube. Delno zaradi zelo visokih izhodišč, delno pa zaradi radikalnega preobrata v drži centralnih bank, ki se spopadajo celo z dvomestnimi inflacijskimi stopnjami.

Ameriški agregatni obvezniški indeks, ki velja za obvezniški indeks z najdaljšo zgodovino, je od najvišje točke predlani do najnižje letos zabeležil več kot 12-odstotni padec. Več, vendar le za pol odstotne točke, je izgubil le še na začetku 80. let.

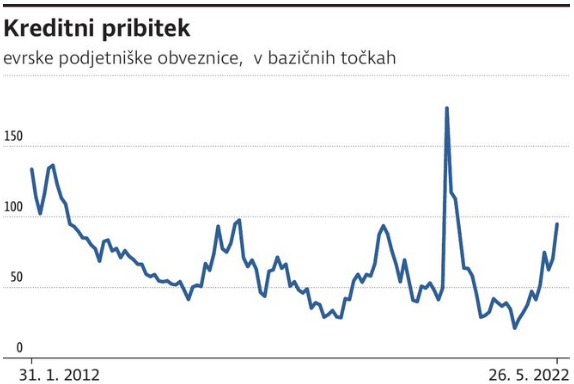

Po drugi strani pa so tudi donosnosti dolgoročnih obveznic v ZDA in Evropi poskočile že za 2,5 do dve odstotni točki, kar so premiki, ki so bili pred tem preseženi le še v 90. letih in pred tem. Kar nekaj dejstev govori v prid temu, da smo najnižje točke tečajev in najvišje točke donosnosti najmanj tveganih državnih obveznic morda ali verjetno že dosegli. Nekoliko več negotovosti kaže še s kreditnimi pribitki, ki so na obvezniških trgih še v porastu, vendar so se tudi ti že približali nivojem, ki so se v preteklosti že izkazali za točke preobrata.

Ključno bo ravnanje Fed

Po drugi strani seveda ostaja neznanka, kako dolgo in kako visoko bo moral ameriški Fed dvigovati obrestne mere, da bi zajezil inflacijo v času energetsko-surovinsko krize. Negotovost je glavni sovražnik za finančne trge. A vendar se zdi logično, da bolj ko bo ameriška centralna banka agresivna, manjše je tveganje, da se dolgoročne obrestne mere zadržujejo visoko. Podobno je tudi z inflacijo. Dlje ko bo vztrajala visoka inflacija, dlje bo za tem sledila deflacija ali dezinflacija.Trg energentov in surovin ima zato pri tem ključno vlogo. Zagotovo drži, da so se delniški trgi dolgo opirali na relativno nizke obrestne mere, in če predpostavimo, da je zdaj prišlo do dolgoročnega dvigovanja obrestnih mer, bi to nedvomno vplivalo tudi na drugačno gibanje delniških trgov, kot smo mu bili priča v zadnjem desetletju ali dveh. Toda sodeč po zadnjih gibanjih na kapitalskih trgih, gre prej sklepati, da ameriški trg še ni pripravljen na okolje dolgoročnih obrestnih mer, višjih od treh odstotkov. Še manj pa to velja za Evropo in morebitne dvoodstotne obrestne mere.