Datum objave

7. 6. 2022

Se oblikuje vrh inflacije?

Kategorija

Kategorija

Malo hudomušno bi lahko dejali, da je na kapitalskih trgih tudi leto 2022 brez presenečenj - kot »običajno« je prineslo nekaj rekordnega, še ne videnega.

Do konca maja je najbolj znani delniški indeks S&P 500 izgubil slabih 14 odstotkov, kar je najslabših prvih pet mesecev leta od daljnega 1970 (takrat je padec znašal dobrih 17 odstotkov; vse merjeno v ameriških dolarjih).

Še bolj izjemen je bil razplet na obvezniškem trgu, ki predstavlja mnogo večji naložbeni razred, prisoten v portfeljih številnih institucionalnih vlagateljev. Indeks evrskih državnih obveznic Iboxx je namreč padel za več kot deset odstotkov, česar pri omenjenih obveznicah nismo doživeli niti na letni ravni.

A tu so še surovine: terminska cena zahodno teksaške nafte WTI je pri slabih 120 ameriških dolarjih na sodček nominalno gledano najvišja po letu 2008. In ne nazadnje, valutni par euro dolar se je močno približal t. i. pariteti, ki smo ji bili zadnjič priča leta 2002.

Samo od sebe se postavlja vprašanje, ali so razmere res tako enkratne, da so takšni premiki na kapitalskih trgih upravičeni?

Ted Pick iz banke Morgan Stanley nas spomni: imeli smo prvo pandemijo po 100-ih letih, prvo invazijo v Evropi po 75-ih letih in globalno inflacijo po 40-ih letih. Gre za dogodke, glede katerih resnično ne moremo ostati ravnodušni in ki upravičeno diktirajo zgoraj omenjene »osamelce«.

A pojdimo po vrsti, pandemija je bolj ali manj ukročena, pustila pa je razdejanje v globalnih oskrbovalnih verigah, ki se s težavo, a vendarle sanira.

Razplet ukrajinske vojne je nepredvidljiv, a zdi se, da svet zmanjšuje odvisnost od Rusije, s čimer je tej vse bolj odmerjena finančna vzdržnost oziroma vsaj moč njenega vpliva. Inflacija je v veliki meri posledica prvih dveh dejavnikov in še najpomembnejši razlog, da letos spremljamo večje premike na kapitalskih trgih.

Pojasnjuje tudi, zakaj Jamie Dimon, predsednik uprave banke J.P. Morgan Chase vidi bližajoče se orkane v ekonomiji. Visoka inflacija je namreč sprožila pritisk po agresivnem ravnanju centralnih bank in to v smeri, ki je kapitalskim trgom manj prijazna. Gre za dvig obrestnih mer, s pomočjo katerih si prevajamo prihodnje denarne tokove v sedanjo vrednost.

Višja obrestna mera pomeni nižjo sedanjo vrednost, in, kar je tudi pomembno, dvig obrestnih mer ima večji vpliv na bolj oddaljene denarne tokove. S tem vpliva močneje na podjetja, katerih poslovanje temelji na nadpovprečni rasti, ki bodo torej večino svoje vrednosti ustvarila v prihodnosti.

Na začetku leta sem se v tej kolumni spraševal, kako dolgo bo izjemno gospodarsko okrevanje iz leta 2021 še trajalo. Že takrat so napovedi rasti BDP kazale na upočasnjevanje, a še zmeraj smo operirali s solidno štiri odstotno rast v razvitih državah.

Trenutno se ocene gibljejo nekaj nad dvema odstotkoma, imamo pa za odstotno točko višjo inflacijo v ZDA in za kar tri v evro območju. Lahko bi govorili o zavidljivem okrevanju, če inflacija ne bi kazila slike. Več kot očitno predstavlja ključni makroekonomski dejavnik in kdor si bo znal razložiti prihodnje gibanje inflacije, drži ključ tudi do donosnega vlaganja.

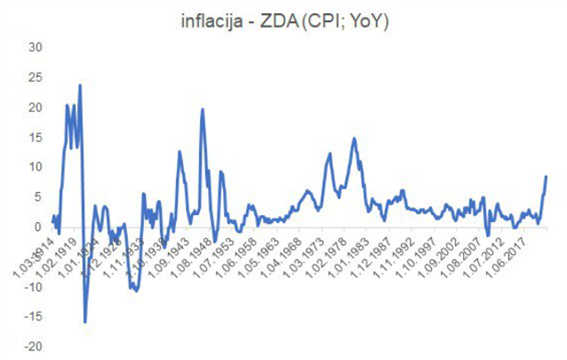

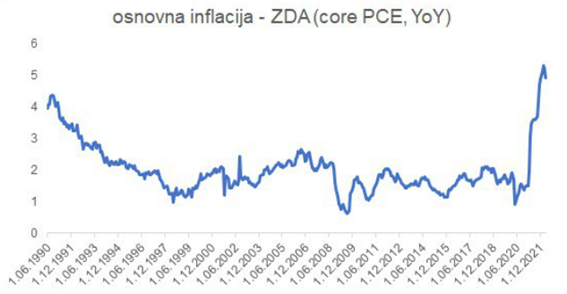

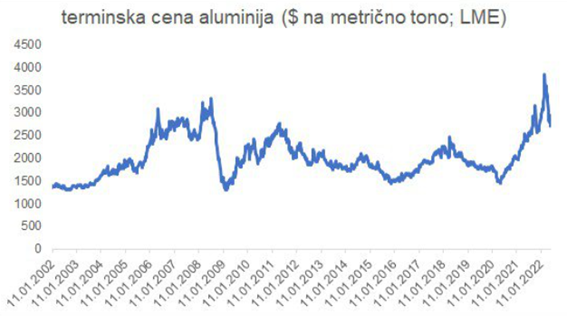

Tokratna nekonvencionalna mnenja vidijo ohlajanje inflacijskih pritiskov in nemalo signalov ni tako težko opaziti: nekaterim surovinam je cena že močno padla (npr. aluminij, baker), osnovna (angl. »core«) inflacija v ZDA že drugi mesec zapored pada, dolgoročna (pa tudi kratkoročna) inflacijska pričakovanja pa so se znižala in ustalila.

O umirjajočih pritiskih pričajo tudi cene javnosti manj vidnih dobrin: spot cene ladijskih kontejnerjev, ki so vstopni strošek številnih trajnih dobrin, so od rekorda lanskega septembra nižje za četrtino, kolikor so cenejša tudi gnojila v ZDA, ki so indikator prihodnih globalnih cen hrane. Ne nazadnje dejanskih pritiskov s trga dela (vsaj ameriškega) ni, realna rast tamkajšnjih plač je namreč še vedno negativna.

Zgodovina kaže, da se inflacija giblje v »izbruhih«; ko nastopi anomalija, ki poruši ravnovesje med ponudbo in povpraševanjem, se inflacija močno dvigne (tudi bolj kot se je tokrat), a močnemu dvigu sledi podobno intenziven padec. Vse več argumentov nakazuje, da bo tako tudi tokrat.