Datum objave

31. 3. 2023

Alokacija med naložbenimi razredi | Prihajajo boljši časi za naložbe

Kategorija

Kategorija

Naložbeni razredi:

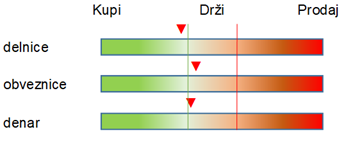

Začetek leta se je začel z optimizmom na kapitalskih trgih, ki je bil nato zasenčen s podatki o relativno trdovratni inflaciji v marcu pa še z naglim propadom nekaterih bank. Do konca kvartala se je sentiment spet popravil, kvartal pa zaključil pozitivno za večino delniških trgov. Vidimo malo možnosti za sistemsko tveganje bank, saj je bančni sistem v bistveno boljšem položaju kot pred desetletjem ob finančni krizi. Inflacija je za sedaj še visoka, se bo pa pričakovano zniževala in že do junija ali julija beležila precej nižje stopnje rasti, kot jih vidimo. Nekatere cene so namreč dosegle vrh lansko poletje, zaradi t.i. »baznega efekta« pa bo izmerjena inflacija v teh mesecih na letni ravni nižja. Zato bo tudi monetarna politika, ki za sedaj ostaja restriktivna, predvidoma dosegla vrh obrestnih mer v poletnih mesecih, kar je lahko dober signal za apetit po tveganih naložbah. Potrošnik in trg dela ostajata močna, zato močnejše recesije ni na vidiku. Geopolitične napetosti ostajajo visoke (Kitajska-ZDA, Rusija-Ukrajina,…), vendar ne pričakujemo dodatnih zaostrovanj. Vsi zgoraj našteti faktorji tveganj so nižji kot v lanskem letu, in s tega vidika ne bodo povzročali tolikšnega pritiska na tečaje delnic in obveznic.

Vrednotenja borznih trgov ostajajo nizka; delnice torej privlačno ovrednotene glede na zadnjih 10 let. V daljši zgodovini in glede na raven obrestnih mer pa so trgi bliže pošteni vrednosti. V vsakem primeru vrednotenja nudijo dobro podporo pred nadaljnjim močnejšim upadom tečajev in nudijo dobro osnovo za dolgoročnejše investiranje. Bojazni pred močnejšim poslabšanjem poslovanja podjetij za sedaj še ni. Kazalniki poslovanja (profitne marže, donosnost kapitala) se nekoliko znižujejo, vendar ostajajo na visokih nivojih, močnejšega upada dobičkov ni na vidiku. Pogled na revizije dobičkov sicer kaže rahlo negativno sliko v zadnjem obdobju, vendar so vrednosti znotraj enega standardnega odklona glede na dolgoletno povprečje.

Dvig donosnosti obveznic ob hkrati pričakovanem znižanju inflacije povečuje privlačnost obveznic, čeprav je na trgu obveznic prisotna še precejšnja volatilnost. Čeprav tveganja nadaljnjih dvigov zahtevanih donosnosti ostajajo, so ta tveganja bistveno nižja kot v lanskem letu Za kratkoročne investitorje so vse bolj privlačni skladi denarnega trga (npr. Triglav Sklad denarnega trga) ali kratkoročni instrumenti denarnega trga, ki nosijo višje donose (tekoča evrska donosnost zakladnih menic držav EMU je med 2-3 %) kot bančne vloge in imajo minimalno volatilnost.

Upočasnjevanje gospodarstev v letošnjem letu je po vrednotenjih sodeč v veliki meri vračunano v tečaje delnic in obveznic. Umiritev inflacije v poletnih mesecih in predviden zaključek dvigovanja obrestnih mer bodo izboljšali sentiment pri vlagateljih in apetit po naložbah se bo povečal. V drugem kvartalu se to morda še ne bo povsem materializiralo, predstavlja pa kvartal dobro vstopno točko za dolgoročne investitorje.