Datum objave

30. 9. 2022

Postopoma povečujemo naklonjenost tveganim naložbenim razredom

Kategorija

Kategorija

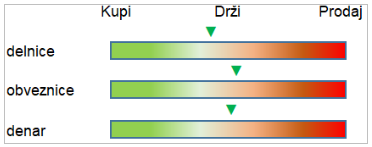

Naložbeni razredi:

Znižanje borznih tečajev v letošnjem letu v kombinaciji z dobrimi poslovnimi rezultati je znižalo vrednotenja delniških trgov pod dolgoletna povprečja, tudi za 2 standardna odklona. Najnižja vrednotenja najdemo v Evropi ter na trgih v razvoju, ZDA pa po drugi strani kažejo drugačno, zgolj povprečno sliko. Nižja vrednotenja so na nek način upravičena, saj visoka inflacija in višje obrestne mere terjajo višjo pričakovano donosnost naložb, to pa dosežemo le na dva načina – z znižanjem tečajev ali z rastjo dobičkov. Obrat iz negativnega v pozitivni sentiment lahko pričakujemo ob znakih umirjanja inflacije ter ob koncu obdobja dvigovanja obrestnih mer, ta trenutek pa lahko nastopi že v naslednjih mesecih.

Znižanje dobičkonosnosti poslovanja in nižanje napovedi analitikov poslabšujejo fundamentalno sliko. Pritisk na marže zaradi inflacije vhodnih materialov in surovin bo popuščal, neznanka so še prihodnji stroški energentov in stroški dela. Inflacija se odraža na drugi strani tudi v cenah končnih proizvodov, zaradi česar raste prodaja in nominalno tudi dobiček. Zadolženost podjetij in prebivalstva ni kritična. Scenarij poslabšanja poslovanja podjetij zaradi nižjega povpraševanja je v naslednjih mesecih verjeten, vendar časovno omejen na krajše obdobje (predvidoma nekaj mesecev do pol leta). Na vnovičen zagon povpraševanja bo v naslednjem letu vplivalo umirjanje inflacije in »nakopičeno« povpraševanje iz naslednjih mesecev.

Agresivno uvajanje omejevalnih ukrepov CB je pripeljalo do borznih turbulenc. Dvig obrestnih mer nad pričakovanji ter umik programov odkupov obveznic je povzročil nadpovprečna nihanja. Situacija se ne bo bistveno spremenila v naslednjem kvartalu, vendar večjih negativnih presenečenj ni več na vidiku. Vrh v obrestnih merah bo predvidoma dosežen v prvi polovici naslednjega leta, ne pričakujemo pa večjih negativnih presenečenj.

Dvig realnih donosnosti na najvišje ravni po nekaj letih izboljšuje privlačnost obveznic, vendar tveganja nadaljnjih dvigov zahtevanih donosnosti ostajajo. Obstaja možnost izenačevanja kratkoročnih in dolgoročnih obrestnih mer, veliko pa bo odvisno od uspešnosti centralnih bank pri zamejevanju inflacije. Zaradi obrestne občutljivosti in nepredvidljivosti ukrepov CB ostajamo previdni pri dolgoročnih obveznicah, budno pa moramo spremljati tudi morebitno naraščanje nezmožnosti poplačila obveznosti izdajateljev obveznic.

Tveganja so skoraj v celoti povezana z uspešnostjo zamejevanja inflacije in globino potencialne recesije ob dvigovanju obrestnih mer. Po drugi strani so ta tveganja že dodobra zajeta v tečaje delniških trgov, močna neznanka ostaja energetska kriza ob vstopu v zimo. Močno poslabšanje gospodarskih razmer ali izredni nepredvideni („black swan“) dogodki bi lahko spremenili smer v nadaljnje znižanje tečajev, vendar to ni v osrednjem scenariju.

Verjetnost za recesijo se dviguje. Boj z inflacijo narekuje nadaljnje dvige obrestnih mer, pritisk na fundamentalne kazalnike poslovanja se je že začel. Večina pričakovanj močne upočasnitve v prvi polovici naslednjega leta je vgrajena v borzne cene, umirjanje inflacije in vrh obrestnih mer v prvi polovici naslednjega leta vidimo kot primerno vstopno točko na delniške trge, vendar s kritično mero previdnosti.