Datum objave

5. 4. 2023

Sektorska alokacija | Pričakovanja glede postopnega konca dvigovanja obrestnih mer zvišujejo privlačnost sektorjev rasti

Kategorija

Kategorija

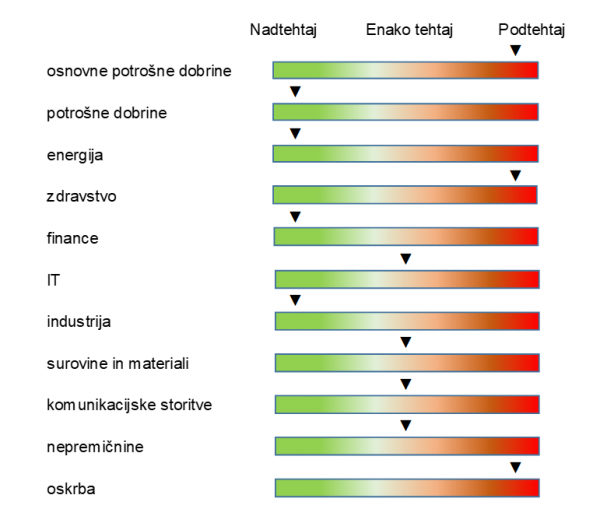

Sektorska alokacija za drugo četrtletje temelji na pričakovani zmerni gospodarski aktivnosti, saj kaže svetovno gospodarstvo precejšno robustnost. Pričakovanja glede umiritve inflacije se postopno uresničujejo, s čimer bodo lahko centralne banke končale s ciklom višanja obrestnih mer. Posledično bodo ponovno bolj zanimivi sektorji s pričakovano višjo rastjo poslovanja (sektorji rasti). V preteklem četrtletju se je del opisanega scenarija že uresničil, s čimer iz taktičnega vidika začasno ostajamo zmerno previdni do segmentov, ki so največ pridobili na vrednosti.

Na podlagi zgoraj opisanega scenarija kot najbolj privlačne ocenjujemo naslednje sektorje:

- Potrošne dobrine: dejavnost je nadpovprečna vezana na rast gospodarstva. Kljub temu so vrednotenja nekoliko ugodnejša (glede na lastno zgodovino). Ocenjujemo, da bo pritisk na dobičkovne marže popustil (konec težav v dobavni verigi, konec rasti vhodnih materialov, visok nivo razpoložljivega dohodka pri potrošnikih). V dejavnosti proizvodnje avtomobilov (več kot 20 odstotkov sektorja) je prisotna izrazita transformacija v smer elektrifikacije, kar bo vplivalo na rast dobičkonosnosti.

- Energija: odpiranje gospodarstva na Kitajskem ter oživitev letalskega prometa in vsesplošna višja mobilnost bosta po pričakovanjih združenj IEA in OPEC povečala povpraševanje po fosilnih gorivih. Dejavnost se na ponudbeni strani sooča s težavami pri rafineriji surove nafte (izpad nekaterih obratov predelave na Kitajskem), dodatno je kartel OPEC nedavno napovedal znižanje obsega proizvodnje. Navedeno bo srednjeročno pozitivno vplivalo na stabilnost cen.

- Industrija: v primerjavi z ostalimi sektorji so trenutni cenovni količniki dokaj privlačni. Podjetja poročajo o nadaljevanju močnega povpraševanja, deloma zaradi okrevanja letalskega prometa, deloma zaradi pričakovanih državnih spodbud pri gradnji infrastrukture. Še naprej veliko priložnosti vidimo tudi v segmentu kmetijske opreme, saj je bilo preteklo desetletje zaznamovano z nizkim obsegom investicij, s čimer se je vozni park močno postaral.

- Finance: ocenjujemo da težave v finančnem sektorju niso sistemske, temveč odraz posamičnih poslovnih modelov. Kapitalska ustreznost je zadostna, tudi v primeru recesijskega okolja. Obrestne mere na strani posojil se dvigujejo hitreje kot na strani depozitov kar bankam omogoča višje marže, ki bi lahko prenesle tudi blage odlive depozitov. Ocenjujemo, da se bo preplah umiril s čimer bo nagrajen dober fundament sistemsko pomembnih bank.

Za sektorje informacijske tehnologije, materialov, komunikacijskih storitev ter nepremičnin priporočamo nevtralno izpostavljenost.

- Informacijska tehnologija: kot sektor rasti je v preteklem četrtletju močno porasel, pri čemer se posebnih sprememb v poslovanju podjetij ni zaznati. Kot običajno so vrednotenja najbolj povišana, se je pa razkorak do vrednotenj ostalih sektorjev povišal na zgodovinsko visoke nivoje. Revizije dobičkov so še pod udarom, se pa rasti zniževanja upočasnjujejo. Največ priložnosti vidimo v segmentu komunikacijske opreme (obsežna naročila) ter v delu polprevodnikov, ki so vezani na industrijo in avtomobilizem.

- Surovine in materiali: povpraševanje se bo povečevalo predvsem na račun povpraševanja Kitajske (sproščanja pandemskih ukrepov in postopnega okrevanja gospodarstva ter stimulativnih ukrepov, ki so namenjeni spodbudi notranje potrošnje). Kljub temu večjega pritiska na cene kovin ne pričakujemo.

- Komunikacijske storitve: vrednotenja na nivoju ostalih sektorjev, podobno tudi v primerjavi z lastno zgodovino. Poslovanje podjetij je že dalj časa pod močnim pritiskom (naraščajoča konkurenca, visoka penetracija), kar podjetja rešujejo predvsem s stroškovno učinkovitostjo. Podjetja skušajo pričakovanja vlagateljev izpolniti tudi s povišanim obsegom lastnih delnic. Dolgoročna rast bo odvisna od sposobnosti podjetij monetizacije novih storitev.

- Nepremičnine: cene nepremičnin so pri vrhu, povpraševaje po njih pa se močno ohlaja. Vlagatelji so zaradi poslabševanja pričakovanj na trgu nepremičnin sektor močno kaznovali, saj že več četrtletij izkazuje podpovprečno donosnost. Kljub temu da ocenjujemo, da se bo padec cen fizičnih nepremičnin nadaljeval, menimo da so cene nepremičninskih podjetij zaradi visokega diskonta med vrednostjo sredstev nepremičninskih podjetij in tržno vrednostjo sredstev, ki jih imajo v portfeljih, zmerno privlačne.

Manj naklonjeni smo naslednjim sektorjem:

- Osnovne potrošne dobrine: dejavnost s pričakovano podpovprečno rastjo s sicer stabilnim finančnim položajem. Dobičkovne marže upadajo, saj povišanih vhodnih cen podjetja niso uspela v celoti prenesti na svoje kupce. Naklonjeni smo do evropskih podjetij in do segmenta pijač.

- Oskrba: še vedno povišana vrednotenja glede na splošni indeks in lastno zgodovino, predvsem zaradi slabega poslovanje in upada marž. Zgodovinsko gledano je najnižja razlika med dividendno donosnostjo sektorja in donosom na obvezniških trgih. Tveganja regulacije ostajajo, povišuje se obseg potrebne likvidnosti podjetij zaradi cenovnih šokov na blagovnih borzah. Dejavnost je kapitalsko visoko intenzivna, s čimer ji okolje višjih stroškov zadolževanja ne gre na roko.

- Zdravstvo: zaradi pričakovanj glede nižje inflacije in končanja cikla višanja obrestnih mer postopoma izgublja privlačnost na račun bolj cikličnih sektorjev. Velik del podjetij pričakuje znižanje dobičkonosnosti, še naprej se znižujejo napovedi analitikov glede prihodnjega poslovanja.

Pripravili: Mitja Baša, Alexandr Gutirea, Vid Pajič, Slavko Rogan, Janez Javornik, Matjaž Pogorevc, Jan Škoberne, Gašper Dovč